Európska centrálna banka za posledný rok zdvihla sadzby deväťkrát. V septembri sa Európska Centrálna Banka (ďalej ECB) rozhodla svoje úrokové sadzby opäť zvyšovať. Rada guvernérov sa rozhodla zvýšiť kľúčovú sadzbu na 4,50 %. Pre komerčné banky sú požičané peniaze opäť drahšie. Pozitívom je, že toto nemusí nevyhnutne znamenať drahšie úvery. Rozhodnutie ECB zo 14. septembra 2023 pravdepodobne nebude znamenať ďalší prudký rast cien úverov. Banky totiž s nárastom sadzieb počítali už skôr, mali to nadimenzované tak, že môžu prísť ešte ďalšie dve zvýšenia. Dôležitá správa je, že ECB avizovala, že toto by malo byť posledné zvýšenie sadzby.

Slovenské úvery na bývanie sa predávajú za sadzby porovnateľné s priemerom eurozóny. Konkrétne v domácej ekonomike bol v auguste priemerný úrok vo výške 3,92 % p.a. a eurozóne 3,75 % p.a. Spomínané údaje platia pre fixáciu úrokovej sadzby v rozpätí od jedného do piatich rokov. Z tejto situácie vyplýva, že tento rok na jeseň banky nezažijú to, čo po minulé roky. Skončil sa súboj, kto príde na trh s najnižšou sadzbou. Menšie banky budú držať nižšie sadzby v snahe získať čo najviac klientov najdlhšie. Nuž a jesenné akcie vo väčšine bánk nebudú zamerané na nižšie úroky, ale skôr na odpúšťanie rôznych poplatkov či na podporu ekologického bývania.

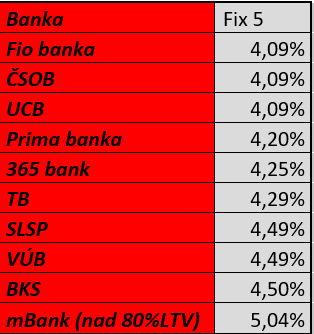

Rebríček najpredávanejších hypoték

Rebríčkov v porovnaní hypoték na Slovensku môžete nájsť rovno niekoľko. Ale je dôležité si všímať, čo porovnávač berie do úvahy, či podiel predaja na trhu, alebo metodické výhody a nevýhody jednotlivých bánk. V tomto článku uvádzam viaceré porovnania.

A.) Poradie bánk na základe trhového podielu zverejneného v prehľade NBS je :

- SLSP

- VÚB

- Tatra banka

- ČSOB

- Prima banka

- Unicredit banka

- mBanka

- 365 banka

B.) Poradie bánk na základe najnižšej úrokovej sadzby, RPMN a ponuky benefitov :

Prvenstvo dlho obhajovala Prima banka, ktorá ponúkala najnižšie sadzby na najpreferovanejšie fixácie. Momentálne sadzba 4,2 % p.a. s 5-ročným fixom ju pripravila o prvenstvo a posunula ju na štvrté miesto. Mimoriadna ponuka nie je ničím podmienená, ale platná v rámci kampane. Ako jediná na trhu ponúka aj preplatenie pokuty pri refinančnom úvere. Stále nevyžaduje dokladovanie príjmu pri prenose hypotéky a ani nový znalecký posudok. Druhou bankou v poradí je Fio banka, ktorá ponúka rovnakú sadzbu na všetky fixácie 4,09 % p.a. pri kúpe nehnuteľnosti a dokonca pri refinančnom úvere nad 40 tis. EUR má ešte nižšiu sadzbu ako Prima banka 3,98 % p.a. Navyše ponúka zníženie úročenej istiny o sumu úspor na Hyposporiacom konte.

Ďalšou bankou, ktorá ponúka relatívne najnižšiu sadzbu na trhu 4,09 % p.a. s 5 ročnou fixáciu je Československá obchodná banka. Banka ponúka odpustenie 1 splátky v prípade, že nehnuteľnosť má energetický certifikát triedy „A“ a vyššie. Pri refinancovaní hypotéky z inej banky a zriadení poistenia DOMOS Kompakt ponúka odmenu až do výšky 3 mesačných splátok (spolu v max. výške 1500 EUR).

UniCredit banka má tak ako vyššie uvedené banky na 5 ročnom fixe sadzbu 4,09% je to ale sadzba s poistením, ktoré ponúka banka, inak je sadzba o 0,3 % vyššia. Banka však ponúka zľavy z úrokových sadzieb: mínus 0,50 % pre Hypoúver s mladým žiadateľom do 35 rokov a LTV nad 80 % (žiadateľ ešte nedosiahol vek 36 rokov), mínus 0,50 % pre zjednodušené refinancovanie s LTV do 85 %. Ďalšie benefity sú zľavy z poplatku za poskytnutie úveru a navyše banka prepláca náklady za znalecký posudok do sumy 150 € za byt a do sumy 210 € za rodinný dom.

Zvýhodnené úrokové sadzby ponúka aj 365.banka (4,25 % p.a.), ale podmieňuje ju vedením účtu v banke, ekologickým bývaním a žiadosťou o úver cez apku a len pre refinancované úvery, tiež banka ponúka výhodné sadzby ak klienti žiadajú nižšie LTV (do 70%).

Najväčšie banky Slovenská sporiteľňa, VÚB a Tatrabanka ponúkajú sadzby od 4,29 % – 4,49 % p.a. pre najpreferovanejšie fixácie.

Prikladám prehľad ročných úrokových sadzieb:

Banky sa v tomto období zameriavajú na kampane na spotrebné úvery a klientom poskytujú rôzne zľavy či už z poplatkov za poskytnutie, alebo zľavy z úrokovej sadzby a podmieňujú to digitalizáciou.

Ak klienti všetko vyriešia online majú väčšie výhody ako keď klient príde na pobočku.

Táto úverová jeseň je naozaj INÁ. Ak potrebujte riešiť úver v tomto období či už z dôvodu kúpy nehnuteľnosti alebo refinancovania, je dobre urobiť si poriadny prehľad na trhu. Vyznať sa vo svete pôžičiek nie je jednoduché, keďže ponuka úverov na trhu je veľmi široká a rôznorodá. Ak potrebujete riešiť svoju finančnú situáciu, v prvom rade by ste sa mali zorientovať v hlavných parametroch pôžičiek. Na posúdenie vhodného typu financovania musíte vždy prihliadať na špecifické okolnosti svojho príjmu a rodinnej situácie. Odporúčam obrátiť sa na profesionálnych finančných poradcov, ktorí Vám nielen pomôžu vyriešiť financovanie bývania, ale pripravia komplexný finančný plán.

Martina Bajusová, produktová manažérka pre úvery